情報更新日:2024年4月

住宅ローン借り入れ時・借り入れ後の諸費用

住宅ローンを借りるときの費用として、手数料のほか税金や保証料などがあります。また繰り上げ返済利用時の手数料など、どんな費用がいくらぐらいかかるのか、確認しておきましょう。

家を買うときには住宅ローンを借りるケースが大半です

住宅ローンを借りる場合は金融機関に申し込みをし審査を受け、審査が通れば契約手続きという流れになりますが、その間に税金や手数料などいくつかの費用がかかります。また、借入れ後もローンの見直しなどを行うと手数料がかかることも。

今回は住宅ローンにまつわる諸費用について説明しましょう。

契約時には借入額に応じて印紙税を支払う

-

どんな費用がかかるのか、手続きの流れに沿ってみていきましょう。まず申し込みから審査までは基本的に費用はかかりません。ただし、審査に必要な書類として住民税の課税証明書や住民票などが必要になるので、それらを役所などで発行してもらう際の費用がかかります。

審査に通って金融機関とローン契約(金銭消費貸借契約)を結ぶ際には、印紙税を支払います。契約書に貼る印紙のことです。金額はローンの借入額によって、表1のとおり決まっています。共働き夫婦がそれぞれ住宅ローンを借りる場合など、複数の契約を結ぶ場合はそれぞれの借入額に応じた印紙税を支払います。

■表1.印紙税の税額

| 契約金額(借入額) | 印紙税額 |

| 100万円超 500万円以下 | 2,000円 |

| 500万円超 1,000万円以下 | 1万円 |

| 1,000万円超 5,000万円以下 | 2万円 |

| 5,000万円超 1億円以下 | 6万円 |

事務手数料には定額制と定率制がある

契約が済むと、一般的には1週間程度で融資が実行されます。住宅ローンを借りる人の銀行口座に融資額が振り込まれ、そこから不動産会社などに代金が支払われる形が通常です。

この融資実行の際には、金融機関に事務手数料を支払います。事務手数料は3万~10万円程度の定額制としているケースが多いのですが、ローンの種類によっては「借入額の2%」程度の定率制にしている場合もあります。定率制の場合、例えば借入額が3,000万円で事務手数料がその2%であれば、60万円の手数料がかかる計算です。このように定率制は手数料の金額が大きくなりますが、その分、金利は低めになります。一般的に返済期間が長く支払う返済額が多くなるほど、金利の低い定率制がトータルの支払額ではおトクになることが多いようです。

保証料は金利上乗せが選べる場合や、無料の場合も

-

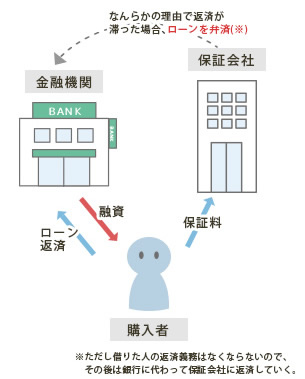

都市銀行などでは、融資実行の際に保証料もかかります。これは保証会社に支払うもので、返済中になんらかの理由で返済が滞った場合に保証会社が金融機関にローンを弁済する仕組みです。ただし、借りた人の返済義務がなくなるわけではなく、その後は銀行に代わって保証会社に返済していくことになります。

保証料は返済期間や借りる人によって異なりますが、35年返済の場合は借入額1,000万円当たり20万円強が一般的です。3,000万円の借入額であれば保証料は60万円強になります。保証料は借入時に一括で支払う方法のほか、金利に上乗せして支払う方法を選べるケースがあります。上乗せ金利は0.2%が一般的です。

なお、ネット系の銀行や、都市銀行でもネットで手続きできるタイプの住宅ローンでは、保証料を無料にしているケースも少なくありません。

登記時には登録免許税と司法書士への手数料が必要

-

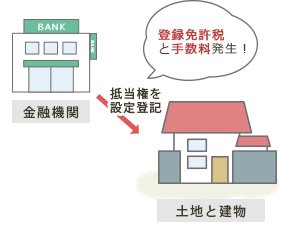

融資実行の際には、同時に金融機関が土地と建物に抵当権を設定登記します。この登記の際にかかるのが、登録免許税という税金です。税額は借入額に一定の税率をかけて計算されます。税率は0.4%ですが、以下の条件を満たすと0.1%に軽減されます。(新築住宅の場合)

・自己の居住用であること

・登記簿上の床面積が50m²以上

・新築または取得から1年以内の登記であること

・2027年3月31日までに新築または取得した住宅であること

また、登記手続きは銀行が手配する司法書士が行うので、その手数料もかかります。金額はケースバイケースですが、10万円前後が一般的です。

団信保険料がかかる場合も

-

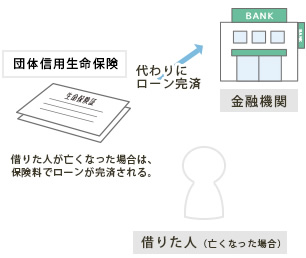

ローン借入時の費用としては団体信用生命保険の保険料(団信保険料)もあります。これは返済中に借りた人が万一亡くなった場合に保険金でローンが完済され、遺族の返済が免除される保険です。

住宅ローンを借りる際には団信への加入が義務づけられるケースが一般的ですが、保険料は金融機関が負担するので別途支払う必要はありません。フラット35も加入が原則で保険料は金利に含まれますが、なんらかの事情で加入しない場合は金利が0.2%低くなります。

このほか借入時には火災保険や地震保険の保険料を支払いますが、金額は加入する保険会社によって異なります。また、これらの手数料や保証料、保険料などを住宅ローンに含めて借り入れられるケースもあります。

インターネットでの繰り上げ返済手数料が無料の場合も多い

住宅ローンは借りたあとも手数料がかかる場合があります。まずまとまった金額を前倒して返済する繰り上げ返済をするときです。金額は金利タイプや繰り上げ返済額などで異なりますが、インターネットで手続きする場合は無料の場合がほとんどです。

また借りている金利タイプを変更したり、ボーナス時返済の金額を変えたりする場合にも手数料がかかります。金額は数千円~1万円程度が一般的ですが、こちらもインターネットで手続きすると無料になる場合があります。

これらの借りるとき・返すときの費用をまとめたのが下の表2です。このように金融機関によって費用が異なるので、住宅ローンの借入先を選ぶ際は金利だけでなく、諸費用も比較してみましょう。

■表2.住宅ローンを借りるとき・返すときの費用

(借入額3000万円、返済期間35年の場合の税込金額の目安※消費税10%のケース)

| 費用名 | 都市銀行の例 | ネット系銀行の例 | |

| 借りるとき | 印紙税 | 2万円 | 2万円 |

| 事務手数料 | 3万3,000円 | 66万円※1 | |

| 保証料 | 61万8,300円 | 無料 | |

| 登記費用※2 | 13万円 | 13万円 | |

| 団体信用生命保険の保険料 | 無料 | 無料 | |

| 計 | 80万1,300円 | 81万円 | |

| 返すとき | 繰り上げ返済手数料 | 無料~1万800円 | 無料 |

| 固定金利手数料※3 | 無料~1万800円 | 無料 |

※1.借入額の2.2% ※2.司法書士手数料を含む ※3.固定金利特約期間を設定する際の手数料

※掲載の情報は2024年4月現在

※掲載の情報を著作権者に無断で転載・使用することはできません

※詳しくは税務署、関係省庁のホームページでご確認ください

住宅系シンクタンク「オイコス」代表

大森 広司氏

住宅ジャーナリスト。SUUMO、All Aboutなど情報誌やネットで住宅関連全般にわたって取材・執筆活動を続けている。

近著に『あなたのマイホーム 絶対トクする入手ガイド』(日本実業出版社。共著)などがある